平成25年に特定支出控除について改正がありました。今回は特定支出控除とはなんなのか、そしてどういう場合に税金が安くなるのか、またその具体的な手続を詳しく見ていきたいと思います。

特定支出控除って?

特定支出控除とはサラリーマンやOLのような給与所得者でも仕事に必要だと認められる経費(特定の支出)が一定額を超えた場合、その分を所得から控除できる制度です。 これまで特定の支出として認められる範囲は狭く適用要件も厳しかったためあまり一般の人にはなじみのない制度でしたが、平成25年の改正によって、それらが緩和されたため多くの人が利用できる可能性がでてきました。

1.特定支出の範囲

特定の支出として認められるのは以下のもので、且つ、給与支払者(会社)の証明があったものとなります。

①通勤費 | 通勤のために必要な合理的経路間における公共料金、ガソ リン代、高速料金等の支出。ただし通勤手当を支給されて る場合はそれを超える支出額のみが対象。 |

②転居費 | 転任に伴う転居のための支出(交通費、宿泊費、引っ越し 代等)ただし、転勤等手当を支給されてる場合はそれを超 える支出額のみが対象 |

③研修費 | 職務の遂行に直接必要な知識等を習得するための研修に要 する支出(研修受講のための交通費含む)ただし、研修手 当を支給されてる場合はそれを超える支出額のみが対象 |

| ④資格取得費 | 資格を取得するための支出でその者の職務に直接必要であ るもの |

⑤帰宅旅費 | 転任に伴い生計を一にする配偶者との別居を常況とすること となった場合等において、勤務する場所と配偶者が居住する 場所等との間の旅行に要する支出 (1ヵ月往復4回分まで が認められる) |

| ⑥勤務必要経費 ※上限65万円 (図書費・衣服費 ・交際費等) | ・職務に関連する図書を購入するための支出 ・勤務場所において着用することが必要とされる衣服を購 入するための支出(スーツなど) ・給与等の支払者の得意先、仕入先などの職務上関係のある 方に対する接待等のための支出(自腹分) |

2.特定支出控除額の求め方

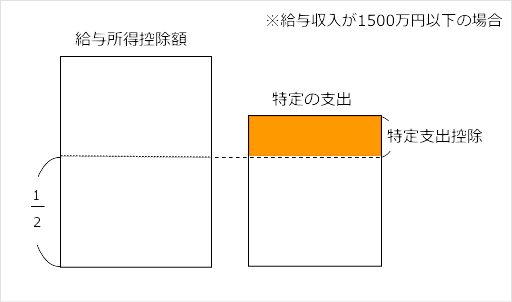

特定支出控除は特定支出の合計が給与所得控除額の2分の1を超えた場合、その超過額が対象となります。ただし、給与総支給額が1500万円を超える場合は特定の支出が一律125万円を超えた時のその超過額が特定支出控除額となります。

※イメージ図

給与所得控除額の計算

自分の給与所得控除額がいくらなのかは以下に年間の給与総支給額を入力することで確かめることができます。

3.年収400万円のサラリーマンの特定支出控除の具体例

給与総支給額が400万円の場合の給与所得控除額は134万円です。 そして特定支出の合計が80万円だとしたら、特定支出控除額は以下のように計算します

80万円 - 134万円 ÷ 2 = 13万円

この13万円を所得から控除して改めて税金を計算しなおして、すでに支払った税金との差額分が還付となります。

4.具体的な手続き

特定支出控除を受けるためには確定申告をする必要があります。 確定申告の際、添付する書類は以下のものです

①給与所得者の特定支出に関する明細書

②給与の支払者の証明書 (会社又は事業主の署名と印鑑が必要)

③搭乗・乗車・乗船に関する証明書※や、支出した金額を証する書類(領収書)

④給与所得の源泉徴収票 (会社又は事業主からもらう)

※一の交通機関の利用(航空機の利用を除きます。)に係る運賃及び料金の額の 合計額が1万5千円未満のときは、証明を受ける必要はありません。

②給与の支払者の証明書 (会社又は事業主の署名と印鑑が必要)

③搭乗・乗車・乗船に関する証明書※や、支出した金額を証する書類(領収書)

④給与所得の源泉徴収票 (会社又は事業主からもらう)

※一の交通機関の利用(航空機の利用を除きます。)に係る運賃及び料金の額の 合計額が1万5千円未満のときは、証明を受ける必要はありません。

確定申告になじみのない人でもとりあえず上記書類があれば、確定申告はできます。確定申告書類への記入の仕方がよくわからない場合はお近くの税理士に相談するか、税務署に行けばやり方を教えてもらえますので試してみてください。

ここまで読んでいただいてありがとうございました。

次回もよろしければご覧ください。

ここまで読んでいただいてありがとうございました。

次回もよろしければご覧ください。